Cada código CST (Código de Situação Tributária) é composto por três dígitos, onde o 1° dígito indica a origem da mercadoria e os dois últimos dígitos a tributação pelo ICMS (CST de ICMS).

Importante: O CST só pode ser utilizado em emissões de nota fiscal por empresas de regime tributário de Lucro Normal (Lucro Real e Presumido).

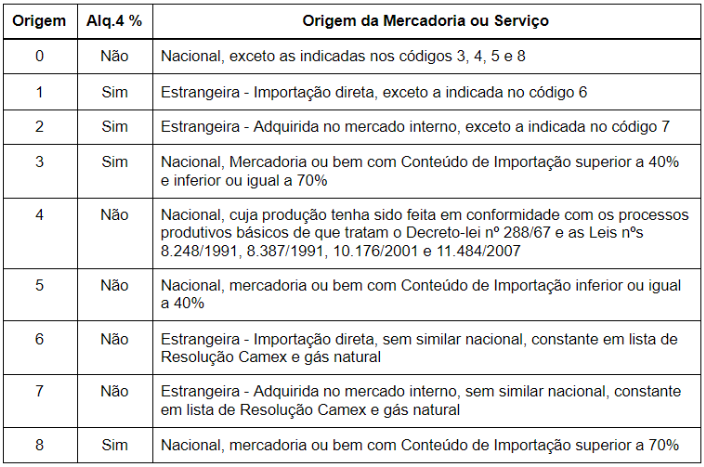

Abaixo iremos detalhar a tabela de origens de mercadorias e a tabela de CST.

-

Tabela Origem da Mercadoria ou Serviço:

-

Tabela CST:

00 – Tributada integralmente: Esse código é utilizado quando a operação é tributada de forma integral pelo ICMS.

10 – Tributada e com cobrança do ICMS por substituição tributária: Esse código é utilizado pelos contribuintes substitutos tributários, quando a operação própria é regularmente tributada, e há a cobrança do ICMS Substituição Tributária na operação.

20 – Com redução da base de cálculo: Esse código é utilizado quando possui redução do valor da base de cálculo do ICMS na operação, ou seja, quando a tributação não ocorre sobre a base de cálculo integral.

30 – Isenta ou não tributada e com cobrança do ICMS por substituição tributária: Este código é utilizado pelos contribuintes substitutos tributários, quando a operação própria é isenta ou não tributada, e há cobrança do ICMS Substituição Tributária na operação.

40 – Isenta: Esse código indica que a operação é isenta de ICMS, isso quer dizer que em vias normais, esta operação seria tributada mas existe algum benefício fiscal que isenta a mercadoria/operação de ser tributada pelo ICMS.

41 – Não tributada: Indica que no tipo da operação não existe a incidência do ICMS, um exemplo é nas exportações de mercadorias (Constituição Federal, Art. 155 X, a).

50 – Suspensão: Indica que a cobrança do ICMS é suspensa, portanto a mesma não é devida. Isso não quer dizer que a mercadoria esteja isenta, ela simplesmente está suspensa.

51 – Diferimento: O diferimento do ICMS é uma técnica que adia o pagamento de uma parcela do imposto devido na operação para uma etapa posterior ao fato gerador, prevista na legislação ou em regime especial concedido pelo Fisco.

60 – ICMS cobrado anteriormente por substituição tributária: Esse código é utilizado quando o contribuinte emitente do documento fiscal estiver na condição de substituído, tendo o ICMS referente à operação sido recolhido anteriormente, por substituição tributária.

70 – Com redução de base de cálculo e cobrança do ICMS por substituição tributária: Esse código é utilizado pelos contribuintes substitutos tributários, quando há a cobrança do ICMS Substituição Tributária na operação, e há redução de base de cálculo.

90 – Outros: Este código é utilizado nos casos que não se enquadrem nos códigos anteriores.

Gostou desse conteúdo? Fique atento ao nosso Blog, para mais assuntos como esse!